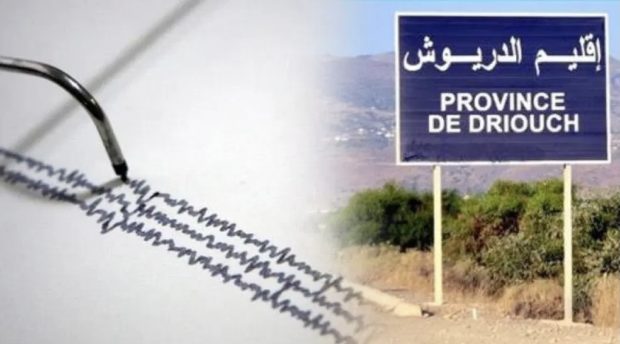

سيخوض المغرب تجربة نقدية غاية في التعقيد عندما سيبدأ بشكل رسمي العمل بنظام تعويم العملة المحلية( الدرهم(، اعتبارا من شهر يوليوز المقبل.

وفي حين ينظر قطاع واسع من المواطنين والمتعاملين إلى هذه الخطوة بعين الشك والريبة، فإن السلطات النقدية المغربية تبدو متفائلة جدا حيال دور “التعويم” في دعم تنافسية الاقتصاد وتجنب الصدمات الخارجية وتخفيف الضغط على احتياطات النقد الأجنبي.

فماهو مفهوم التعويم؟ وماهي دواعيه؟ ماهي مراحله؟وهل هناك رابحون وخاسرون من هذه الخطوة؟ ماهي الضمانات لإنجاح هذه التجربة؟ وماذا عن تجارب الدول الأخرى؟

1- تعويم العملة

بشكل مبسط فإن تعويم العملة المحلية(الدرهم) هو تحرير سعر صرفها في مقابل العملات الأجنبية الأخرى، مثل اليورو والدولار، دونما تدخل من جانب السلطات النقدية/ البنك المركزي.

وتحرير سعر صرف العملة يشبه إلى حد كبير تحرير أسعار السلع والخدمات، حيث تخضع السلعة أو الخدمة لقانون العرض والطلب، فإذا زاد الطلب ارتفع السعر، وإذا زاد العرض انخفض السعر.

والتعويم نوعان

-تعويم كامل/خالص

حيث تُترك العملة الوطنية لتسبح في مياه السوق- إن صح التعبير- دون أن ينقذها أحد أو يحدد وجهتها، بل تخضع لآلية العرض والطلب، فتارة ترتفع، وتارة تنخفض أمام العملات الأخرى.

-تعويم موجه/مُدار

في هذه الحالة يُترك سعر صرف العملة إلى قانون العرض والطلب، لكن السلطات النقدية ممثلة في البنك المركزي تتدخل عند الحاجة عبر التأثير على مستويات الطلب، بضخ مزيد من الدولارات أو اليوروهات في السوق لتخفيف الضغط، أو بالشراء من السوق لامتصاص الفائض من المعروض النقدي.

وعبر العالم، هناك دول تعتمد سعر صرف ثابت مثل أغلب دول الخليج التي تربط عملاتها بالدولار، كون النفط مُقَوم بالعملة الأميركية، وهناك دول تعتمد سعر صرف مرن مثل أميركا وأوروبا، وهناك دول تعتمد سعر صرف متربط بسلة عملات كما هو الشأن بالنسبة للمغرب حاليا حيث يرتبط الدرهم باليورو بنسبة 60% والدولار بنسبة40%

2- دواعي تعويم العملة

تبرر السلطات النقدية بالمغرب كما في تجارب أخرى لجوءها إلى تعويم العملة إلى عدد من الدواعي، لعل أبرزها

– ضرورة انفتاح الاقتصاد المحلي على العالم الخارجي، بمايعني الرفع من تنافسية الشركات المغربية، ومن ثم زيادة حجم التصدير، حيث كلما انخفضت العملة المحلية، كلما قلت كلفة الإنتاج، ليتم طرح السلع المغربية لأسعار منافسة بالأسواق الخارجية.

– تخفيف الضغط على الاحتياطي من النقد الأجنبي عبر تنشيط حركة التصدير وتقليل حجم الاستيراد، والنتيجة تقليص العجز في الميزان التجاري الذي بلغ مستويات كبير تفوق الخمسين المائة.

– القدرة على مواجهة الصدمات الخارجية مثل تقلبات أسعار النفط، وأسواق العملات.

– إحداث نظام مالي ومصرفي مرن وعالي الكفاءة، وتحويل المغرب إلى مركز مالي عالمي جاذب.

– وينضاف إلى ذلك معطى جديد يتعلق بتوجه المغرب للاستثمار بكثافة في السوق الأفريقية، وهو ما يستلزم من جهة توفر المملكة على حجم أموال ضخمة بالعملات الصعبة لتنفيذ المشاريع، ومن جهة أخرى الالتزام بشروط صندوق النقد الدولي الذي يطالب بـ”التعويم” كشرط لتقديم أي قرض عند الحاجة.

3- مراحل التعويم

وحتى يتجنب ما حدث في تجارب أخرى، من أبرزها التجربة المصرية التي أدى تعويم العملة فيها قبل أشهر إلى رفع التضخم (الأسعار) إلى مستويات غير مسبوقة، فقد اعتمد المغرب في تطبيقه للتعويم مبدأ التدرج وعدم ربط الخطوة ظرفية أزمة اقتصادية.

ويؤكد بنك المغرب(البنك المركزي) أن تعويم العملة سيمر بمرحلتين وفق مدد زمنية تضمن عدم حدوث أي صدمة سعرية أو تضخمية.

تبدأ المرحلة الأولى بتحديد قيمة دنيا وأخرى عليا لسعر صرف الدرهم مقابل العملات الأجنبية، حتى لا يخرج الأمر عن سيطرة البنك المركزي، وحتى يتم ضمان تكيف الأسواق الداخلية مع هذا التحول المعقد، إنها فترة اختار وتجريب.

وتتلو هذه المرحلة، مرحلة أخرى وهي التعويم الكامل ، أي رفع اليد وخضوع الدرهم لقانون العرض والطلب، ويمكن لهذا التحول أن يأخذ سنة، كما يمكن أن يأخذ زمنا أطول بحسب درجة التكيف، ويبقى السؤال، في حال لم تتكيف الأسواق مع هذه الخطوة أو حدوث تأثيرات سلبية عميقة، هو هل سيكون بإمكان البنك المركزي التراجع كليا عن “التعويم”.

4- الضمانات

يقول البنك المركزي إن تجربته في “التعويم” ستكون فريدة قياسا إلى تجارب أخرى، كونه سيخوضها دون ضغوط، كوجود أزمة اقتصادية أو مالية، الأمر الذي سيتيح له قدرة أكبر على إدارة توجهه النقدي الجديد بمرونة أكبر وتدرج أعمق، كما أن وضعية المغرب الاقتصادية أكثر ملاءمة، سواء من جهة جحم الديون، أو معدلات النمو(توقعات بنمو 4.4%)، أو مستويات التضخم(2%) وعجز الميزانية، بالإضافة إلى توفره على احتياطات أجنية بواقع 25 مليار دولار، وهو ما سيجنب الدرهم المغربي الوقوع في شراك انخفاض دراماتيكي، حسب ما يعتقد صندوق النقد الدولي الذي منح المغرب خط ائتمان لمواجهة المخاطر قيمة 3.5 مليار دولار.

وفق البنك المركزي دائما، فإن قرار التعويم اختياري متدرج، وليس اضطراري أو وفق إملاءات خارجية أو ظروف استثنائية.

إلى هنا تبدو الأمور وردية، وفق الرواية الرسمية، وإن كان البنك المركزي نفسه لم ينف إمكانية وجود مخاطر في التحول نحو سياسة التعويم، على قاعدة شر لابد منه لجني النتائج الإيجابية.

5- الرابحون والخاسرون

مهما حاول البنك المركزي والسلطات النقدية بالمغرب تخفيف الهواجس لدى المواطنين والتجار، والقول بأن سياسة التعويم ستكون محاطة بضمانات قوية لنجاحها، إلا أن أساسيات الاقتصاد من جهة ونتائج التجارب السابقة من جهة أخرى تدلل على أن التعويم ستكون له انعكسات سلبية آنية ومستقلية على عدد من الأطراف، وأن هذه السلبيات والمخاطر ستتعاظم في حال لم ترق الإجراءات المتخذة لاستيعاب الصدمات ومواجهة أي محاولة لإنشاء سوق سوداء، والتفاف البنوك، وبالمقابل سيكون هناك رابحون من هذه الخطوة.

ومن الناحية النظرية فإن تعويم الدرهم سيفيد:

– الشركات المصدرة ، حيث ستصبح أكثر منافسة بالأسواق الخارجية

– سيفيد في جذب الاستثمارات الخارجية، سواء على شكل شراء أسهم وسندات وأوراق ديون، أو استثمارات صناعية وخدمية، وما يستتبع ذلك من توفير لفرص الشغل

– سيمكن من تنشيط السياحة، وجذب سياح أكثر، حيث ستصبح كلفة الإقامة بالمغرب أقل مع تراجع الدرهم.

– سيمكن التعويم من رفع مستويات تحويلات العمال المهاجرين، وكنتيجة ذلك ارتفاع مستويات الاحتياطات من النقد الأجني.

– مرونة أكبر وكفاءة عالية للنظام المصرفي والمالي

أما بالنسة للخاسرين فهم:

– المستهلك حيث سترتفع الأسعار، ويزيد التضخم، وتتأكل بذلك القدرة الشرائية للمواطن.

– الشركات المستوردة، التي سترفع تكلفة الاستراد لديها وهو ما سيدفعها لرفع الأسعار، أو التوقف عن الاستيراد.

– ميزانية الدولة،حيث سترتفع فاتورة استراد النفط والاحتياجات الطاقية، ومعدات ومستلزمات المشاريع الكبرى.

– ارتفاع قيمة الديون الخارجية، حيث سيدفع المغرب أكثر فأكثر كلما تراجع سعر الدرهم.

ومن الناحية النظرية دائما فإنه يمكن إبطال مفعول هذه السلبيات، في حال لجأت الدولة إلى دعم القدرة الشرائية للمواطنين، وفتح خطوط ائتمان جديدة للمصدرين، وتفعيل دور الرقابة ومحاربة الفساد.

6- تجارب

لن أخوض في تجارب متعددة، وسأقتصر على أقرب تجربة وأحدثها ، وهي التجربة المصرية التي انطلقت قبل أشهر، فقد أدى تعويم الجنيه المصري إلى انخفاض أسعار العملة المصرية أمام الدولار، حيث انتقل من 8.8 جنيه مقابل دولار واحد، إلى 18.7 مقابل دولار واحد، وتبعا لذلك ارتفعت التضخم (الأسعار) إلى أكثر من 30%، وتزامن ذلك مع تراجع الاحتياطات الأجنية في ظل غياب الاستقرار الذي أثر على السياحة، التي تعد أكبر مصدر للعملة الصعبة، هنا سيقول البنك المركزي إن تجربة المغرب مختلفة، فمصر لجأت للتعويم في حالة اضطرار.

7- تساؤلات

هناك تساؤلات كثيرة، بمثابة هواجس وتخوفات من خوض هذه التجربة، وهي بحاجة إلى إجابات عميقة وعملية..

– هل بالفعل الاقصاد المغربي مؤهل للمنافسة حاليا؟

– هل جهزت الشركات نفسها لهذه اللحظة المعقدة؟

– هل يوجد ما يكفي من الاحتياطات الأجنية لمواجهة الصدمات؟

– هل اتخذت الدولة مايكفي من إجراءات وآليات احترازية لمواجهة نشوء سوق سوداء للعملات، وضمان الالتزام الأخلاقي من جانب البنوك؟

– هل سيترك المواطن لوحده في مواجهة تقلبات الأسعار، بحجة حرية المنافسة في الأسواق؟

أخيرا لا أدعي أنني قد أحطت الموضوع منكل جوانبه، فهناك مداخل أخرى أكثر تعقيدا.

المصدر : بلادنا