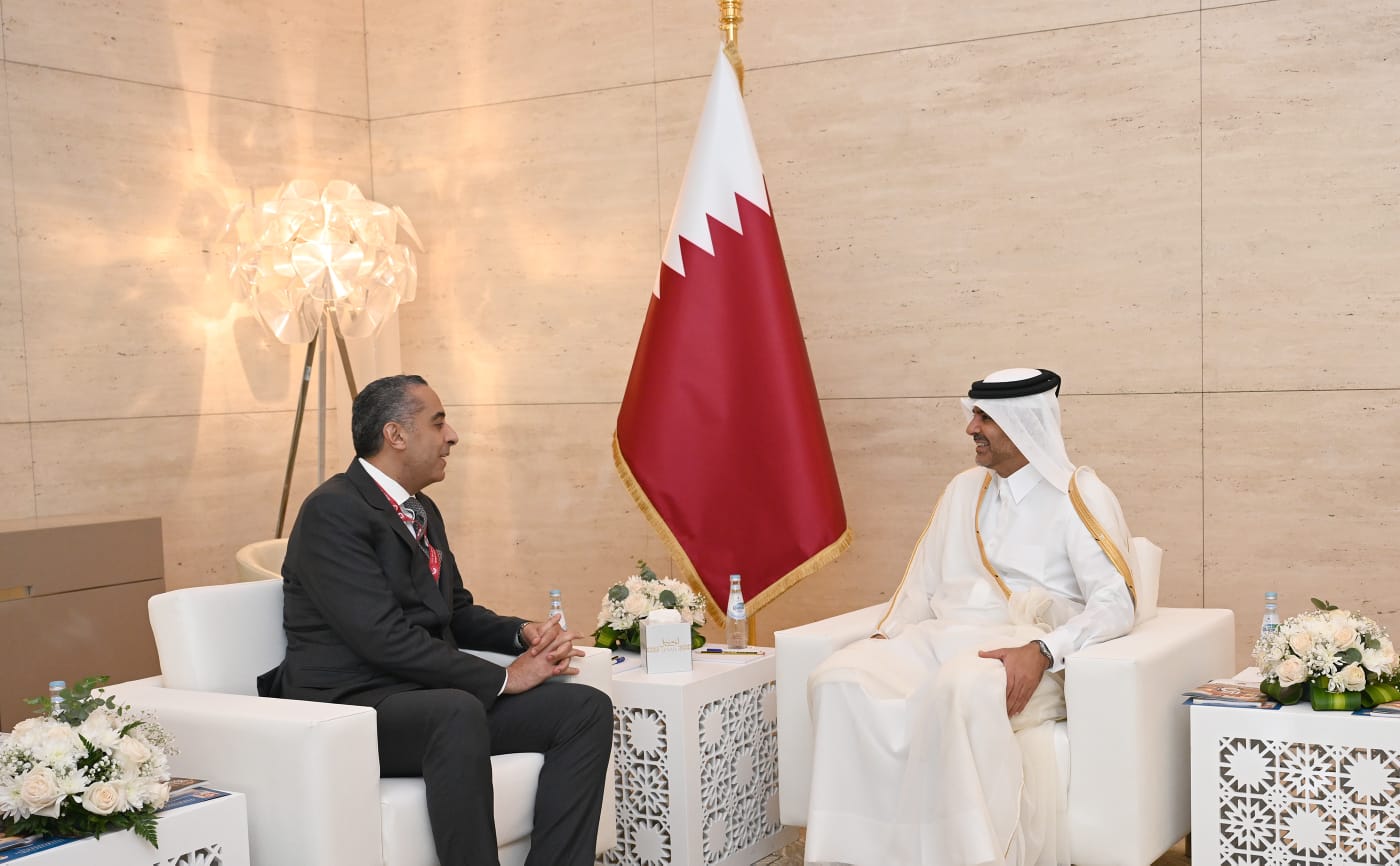

ناصر بوريطة يستقبل رئيس برلمان مجموعة دول الأنديز الذي أعرب عن دعمه للوحدة الترابية للمغرب

أكورا بريس – و . م . ع

وجدت البنوك التشاركية، نفسها في مواجهة صعوبات تتعلق بإعادة التمويل، والتي تشكل تحديا كبيرا قد يدوم لفترة طويلة.

وتتمثل هذه الصعوبات، بشكل منطقي، في ارتفاع حجم التمويلات الممنوحة للعملاء، في الوقت الذي تسجل فيه الودائع تحت الطلب والخاصة بالاستثمار ارتفاعا بوتيرة أبطأ بكثير.

وبحسب الإحصائيات النقدية لبنك المغرب برسم يناير 2021، فقد بلغ حجم التمويلات الممنوحة من قبل هذه البنوك 13.88 مليار درهم، بينما بلغت تلك المتعلقة بالحسابات على الدفتر والحسابات الجارية قرابة 3.95 مليار درهم، من بينها نحو مليار درهم في شكل ودائع استثمارية.

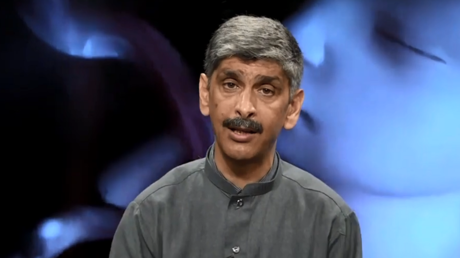

وفي هذا الصدد، أوضح عبد الرزاق الهيري، خبير اقتصادي وأستاذ باحث بكلية العلوم القانونية والاقتصادية والاجتماعية بفاس، في تصريح لوكالة المغرب العربي للأنباء، أن الموارد التي يتم جمعها في شكل ودائع تحت الطلب أو استثمارية تمثل حوالي ثلث التمويلات الممنوحة.

وتابع أن مشاكل السيولة هاته تعزى إلى كون التمويلات الممنوحة تهم فترات أطول، في حين أن الموارد التي يتم جمعها تندرج ضمن منطق قصير الأمد.

ولمعالجة هذا الوضع، أكد الهيري أن البنوك والنوافذ التشاركية تلجأ إلى “الوكالة بالاستثمار”، وهي مصدر لإعادة التمويل وافق عليه المجلس العلمي الأعلى، مبرزا أن هذا المصدر مكّن من تعبئة أكثر من 2.6 مليار درهم في النصف الأول من العام الماضي.

وشدد المتحدث، في الوقت ذاته، على أهمية استكمال منظومة المالية التشاركية من أجل تعزيز مواردها، وذلك عبر تقديم منتجات مالية جديدة يسهل الولوج إليها من الجانب المسطري بغية استقطاب عدد كبير من العملاء.

وفي سياق متصل، أكد هشام أبويوب، الخبير في البنوك والتأمين والتمويل التشاركي، أن الجزء الرئيسي من موارد البنوك التشاركية يتكون من الأموال الذاتية، مضيفا أن اللجوء إلى “الوكالة بالاستثمار” يساهم في تعزيز خزينة البنوك التشاركية، لكنه يظل حلا مؤقتا قصير الأمد.

وشدد على أنه “من أجل تقليص الضغط على موارد البنوك التشاركية، فإن الحل الأنجع على المديين المتوسط والطويل، يتمثل في تعزيز قدرتها على تحصيل الموارد تحت الطلب والودائع الاستثمارية، إلى جانب إحداث منظومة نقدية مناسبة لإعادة تمويلها”.

وردا على سؤال حول تحديات وآفاق هذا القطاع برسم سنة 2021، اعتبر الخبير أن هذه السنة ستمثل مرحلة إضافية في تعزيز مكتسبات البنوك التشاركية في المغرب. غير أن تحقيق ذلك يظل مرتبطا إلى حد كبير باستكمال عملية بناء المنظومة المالية التشاركية ككل.

وفي هذا الصدد، يرى أبويوب أن التأمين التكافلي، الذي يعد ركيزة أساسية للتمويل التشاركي، يتأخر للأسف في الخروج إلى الوجود، مضيفا أن هذا النشاط لن يخفف فقط من مخاطر محفظة تمويلات البنوك التشاركية، وإنما يمثل أيضا مكونا لا يمكن تجاهله بالنسبة لعائدات البنوك التشاركية من خلال عمولات التوزيع التي ستتأتى من ذلك.

وخلص الخبير إلى أن هناك جزءا كبيرا من الادخار الوطني، على الرغم من صعوبة تقديره، يظل “مترددا” في الانخراط في الاستثمارات التعاقدية القائمة على الفائدة، ويشكل بذلك موردا هاما بالنسبة للبنوك التشاركية من أجل تنويع مصادرها التمويلية، حتى يصبح الإنتاج الجديد للتمويلات يعتمد، إلى حد كبير، إن لم يكن حصريا، على جمع الودائع تحت الطلب والودائع الاستثمارية.